Vor kurzem habe ich den Dealradar entwickelt, mit welchem du Deals zum Thema Unternehmenskauf in Deutschland aus unterschiedlichen Börsen nach deinen Kriterien aus Börsen wie Nexxt Change, DUB, Amber und Biz4.sale per Mail erhältst.

1.066 Deals sind im Oktober über die fünf Hauptbörsen gelaufen:

| Nachfolgebörse | Anzahl Deals | Anteil |

|---|---|---|

| Nexxt-Change | 542 | 51% |

| Viaductus | 170 | 16% |

| Amber | 171 | 16% |

| DUB | 169 | 16% |

| biz4.sale | 14 | 1% |

| GESAMT | 1.066 | 100% |

Das sind über 34 neue Deals pro Tag. Oder anders: Über 213 Deals pro Woche.

Wer sagt, es gäbe keine Deals am Markt, schaut einfach nicht hin.

Trend #1: Handwerk und Dienstleistung dominieren den Nachfolgemarkt massiv

Die Top 5 Branchen im Oktober 2025:

- Dienstleistung: 256 Deals (24%)

- Handwerk: 227 Deals (21%)

- Handel: 143 Deals (13%)

- Produktion: 104 Deals (10%)

- Onlinehandel: 73 Deals (7%)

Was bei der Branchenverteilung auffällt

Die klassischen KMU-Branchen – Handwerk und Dienstleistung – machen fast die Hälfte aller Deals aus.

Konkrete Beispiele aus Oktober:

- Elektrobetrieb mit Ladenverkauf (Schleswig-Holstein)

- Erfolgreiches Gerüstbauunternehmen (München)

- Schreinerei (Nordrhein-Westfalen)

- Kfz-Ersatzteilhandel (Hessen)

Diese Branchen sind oft:

- Profitabel

- Digital unterentwickelt

- Ideal für Käufer mit Prozess- und Digitalisierungs-Skills

Branchenerfahrung: Nicht so wichtig wie gedacht

Wenn du aus dem Angestellten-Bereich kommst und nach einem Einstieg in den Unternehmenskauf suchst, sind genau diese Branchen interessant.

Du brauchst keine Branchenerfahrung als Schreiner – du brauchst die Fähigkeit, ein Team zu führen, Prozesse zu optimieren und das Business weiterzuentwickeln.

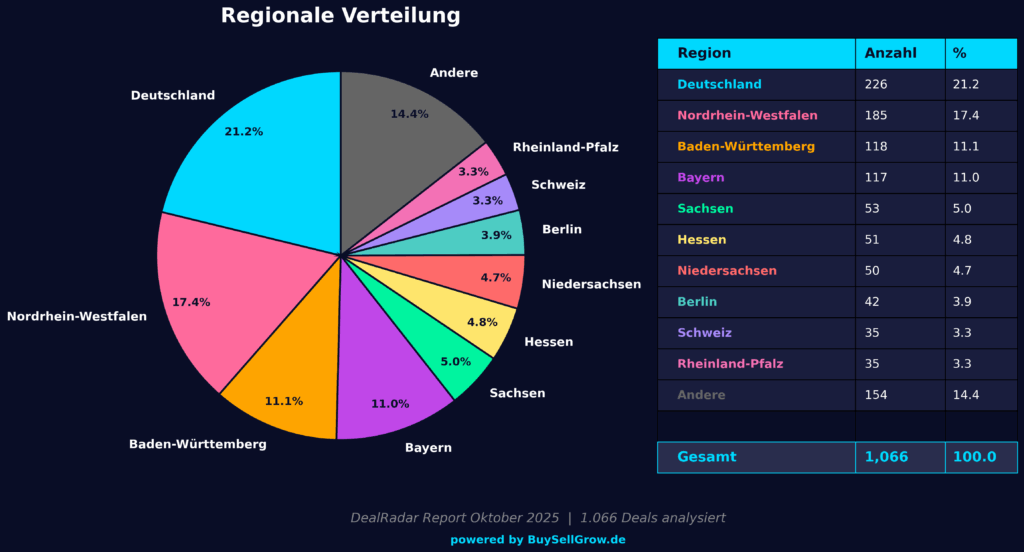

Trend #2: NRW und Bayern sind die absoluten Hotspots für Unternehmenskäufe

Die Top 5 Regionen für Unternehmensverkäufe:

| Region | Anzahl Deals |

|---|---|

| Deutschland (nicht spezifiziert) | 226 |

| Nordrhein-Westfalen | 185 |

| Baden-Württemberg | 118 |

| Bayern | 117 |

| Sachsen | 53 |

Warum sind 226 Deals als “Deutschland” gelistet?

226 Deals waren als “Deutschland” gelistet – oft ein Zeichen dafür, dass Verkäufer die Region nicht öffentlich nennen wollen.

Das ist typisch in der ersten Phase eines Unternehmensverkaufs. Verkäufer wollen erst mal sehen, wer sich meldet, bevor sie Details preisgeben.

Regional macht einen Unterschied beim Unternehmenskauf

Lokale Nähe kann bei Verhandlungen ein Vorteil sein.

Verkäufer bevorzugen oft regionale Käufer – aus praktischen Gründen (einfachere Übergabe) und emotionalen (lokale Verankerung bleibt erhalten).

Wenn du in NRW, Bayern oder Baden-Württemberg ansässig bist, hast du Zugang zu den meisten Deals.

Trend #3: Die Umsatz- und Preisklassen – wo liegt der Sweet Spot beim Unternehmenskauf?

Häufigste Umsatzklassen bei Unternehmensverkäufen:

- 500 Tsd. – 2,5 Mio. € (am häufigsten)

- 250 – 500 Tsd. €

- 50 – 250 Tsd. €

Häufigste Preisklassen:

- 50 – 250 Tsd. €

- 250 – 500 Tsd. €

- Viele “Nicht veröffentlicht”

Der Sweet Spot: 500k – 2,5 Mio. € Umsatz

Der Sweet Spot liegt bei Unternehmen mit 500k – 2,5 Mio. € Umsatz.

Warum? Diese Größenordnungen lassen sich in der Regel mit intelligenter Finanzierungsstruktur darstellen:

- Eigenkapital: 50-250k €

- KfW-Finanzierung (bis zu 10 Mio. € möglich)

- Verkäuferdarlehen (typisch 20-40% des Kaufpreises)

- Bürgschaftsbank (zur Absicherung)

Du brauchst nicht mehrere Millionen auf dem Konto. Du brauchst eine solide Finanzierungsstrategie.

Warum viele Preise nicht veröffentlicht sind

Viele Preise sind nicht veröffentlicht – das ist völlig normal.

Verkäufer wollen erstmal Interesse und Qualifikation prüfen, bevor sie Zahlen nennen. Das ist keine Geheimniskrämerei, sondern professionelles Vorgehen beim Unternehmensverkauf.

Trend #4: Digitale Branchen sind präsenter als gedacht

Digitale Branchen im Oktober 2025:

- Onlinehandel: 73 Deals

- IT/Tech: 68 Deals

- Digital: 13 Deals

Zusammen: 154 Deals (14% aller Deals)

Der IT- und Digital-Mittelstand ist verfügbar

Der IT- und Digital-Mittelstand ist auf den Nachfolgebörsen definitiv präsent.

Beispiele aus Oktober:

- Medienportal mit hoher Reichweite (NRW)

- Elektronikfertigung SMD/THT (Brandenburg)

- Diverse Online-Shops

Wenn du aus der Tech-Branche kommst und denkst, es gäbe nur Handwerksbetriebe – die Zahlen zeigen etwas anderes.

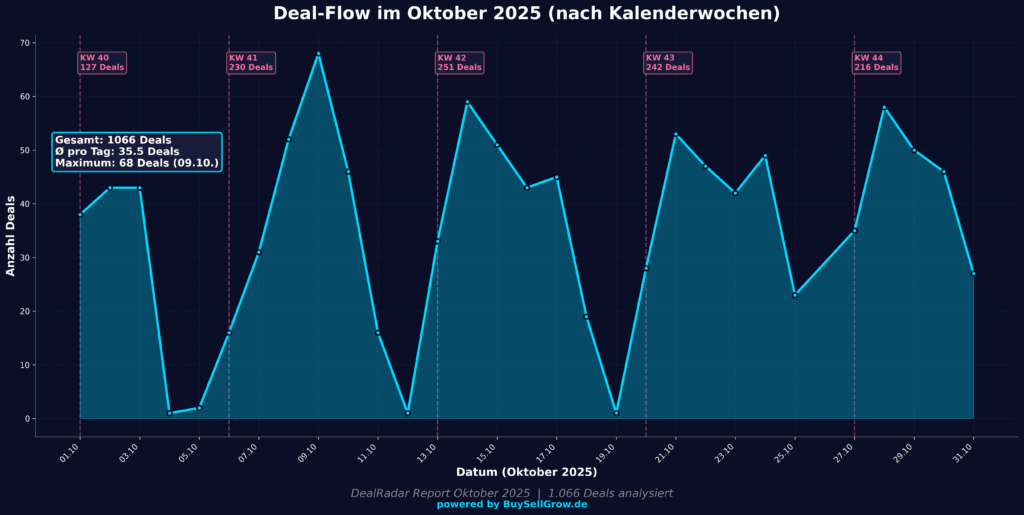

Trend #5: Der Deal-Flow ist konstant hoch

Deals pro Woche im Oktober 2025:

| Kalenderwoche | Anzahl Deals |

|---|---|

| KW 40 | 127 |

| KW 41 | 230 |

| KW 42 | 251 |

| KW 43 | 242 |

| KW 44 | 216 |

| ⌀ DURCHSCHNITT | 213 Deals/Woche |

Im Schnitt über 213 Deals pro Woche. Das ist kein Ausreißer. Das ist der normale Flow auf dem deutschen Nachfolgemarkt.

Was mir bei den Zahlen zum Nachfolgemarkt auffällt

1. Das Angebot ist da – das Problem ist die Filterung

1.066 Deals in einem Monat.

Die Frage ist weniger “Gibt es Deals?” sondern eher “Wie findet man die richtigen?”

Die meisten Käufer haben kein Angebotsproblem. Sie haben ein Filterproblem.

Genau dafür habe ich den DealRadar gebaut.

2. Branchen-Fokus vs. breite Suche beim Unternehmenskauf

Die Verteilung zeigt: Opportunities gibt es überall.

Wer sich nur auf “seine” Branche fixiert, übersieht möglicherweise passende Matches in anderen Bereichen.

Deine operative Erfahrung ist oft wertvoller als tiefe Branchenkenntnis.

3. Handwerk und Dienstleistung – knapp 45% aller Deals

Oft profitabel. Meist digital unterentwickelt. Passt perfekt zu Käufern mit Prozess- und Digitalisierungs-Skills.

Diese Unternehmen brauchen keinen Handwerksmeister – sie brauchen jemanden, der:

- Ein Team führen kann

- Prozesse optimieren kann

- Das Business skalieren kann

- Digitalisierung vorantreiben kann

4. Finanzierbarkeit: 50-250k Eigenkapital reichen oft

Die meisten Deals liegen in Bereichen, die mit 50-250k Eigenkapital plus intelligenter Finanzierungsstruktur darstellbar sind.

Du brauchst keine Million auf dem Konto. Du brauchst Finanzierungs-Know-how.

Ein konkreter Deal aus Oktober: Dental-Labor München

Lass mich dir ein konkretes Beispiel geben:

Deal: Erfolgreiches Dental-Labor im Großraum München

Deal-Details:

- Branche: Gesundheitswesen

- Region: Bayern

- Umsatz: Über 2,5 Mio. €

- Quelle: Nexxt-Change

Ein klassischer Fall für Unternehmenskauf

- Etabliertes Business mit stabilen Umsätzen

- Spezialisierte Nische (Dental)

- Starker regionaler Markt (München)

- Inhaber will in Rente

Das Unternehmen läuft. Das Team ist da. Zahntechnik-Expertise sitzt in der Werkstatt.

Was der neue Inhaber mitbringen sollte

Gebraucht wird jemand, der:

- 10-20 Mitarbeiter führt

- Qualitätsprozesse versteht

- Eventuell die Abläufe digitalisiert

- Das Business strategisch weiterentwickelt

Du musst kein Zahntechniker sein. Du musst Unternehmer sein.

Mein Tool: Der DealRadar für automatisches Deal-Monitoring

Du willst nicht alle 5 Börsen manuell durchsuchen?

Ich habe den DealRadar genau dafür gebaut:

DealRadar Features:

✅ Automatisches Monitoring von Nexxt-Change, DUB, Viaductus, Amber und biz4.sale

✅ Personalisierte Alerts basierend auf deinen Kriterien

✅ Neue Deals per Email – täglich oder wöchentlich

✅ Keine Deals verpassen – auch am Wochenende

✅ Filterung nach: Branche, Region, Umsatz, Preis, Keywords

Fazit: Der deutsche Nachfolgemarkt ist lebendig

Der deutsche Nachfolgemarkt ist lebendig.

1.066 Deals im Oktober. Über 213 pro Woche. In allen Branchen. In allen Regionen.

Die Daten zeigen: Das Angebot ist da.

Die Frage ist, wie systematisch du suchst – und wie breit du dabei denkst.

Nächste Schritte für deinen Unternehmenskauf:

- DealRadar kostenlos testen – Deals automatisch finden

- Bewertungstool nutzen – Erste Einschätzung in 5 Minuten

- Newsletter abonnieren – Wöchentliche Deal-Analyse + M&A-Insights

- Kostenloses Erstgespräch – Strategie für deinen ersten Deal